2024年美国总统大选的“终极猜想”

2024-11-04 17:00

万众瞩目的2024年美国总统大选将于当地时间11月5 日举行。选战硝烟弥漫的同时,金融市场同样翘首以待这四年一度的“大选行情”。

谁将入主白宫?

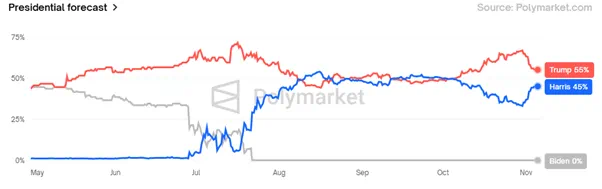

在去中心化的预测市场平台Polymarket上,截至11月3日特朗普以55%获胜概率领先于哈里斯,但领先幅度从上周开始出现缩水。

而综合美国多份主流民调来看,哈里斯仍有着微弱的领先优势,但两人在摇摆州的民调暂时势均力敌。北卡罗莱纳和密歇根是较早开票的摇摆州,其结果将给选举结果以及市场走势提供重要参考,而有着19张选举人票的宾夕法尼亚则是关键中的关键。

需要提醒的是,美国主流媒体普遍被认为是民主党的支持者,且美国大选采用的是选举人票制度而非简单多数,因此存在获得更多选票但最终落选的(以少胜多)可能性,比如2016年的希拉里,当时她的对手正是特朗普。

在选前冲刺阶段“特朗普交易”或许为大选结果提供了另一个角度的参考,这其中包括了强势美元、美债收益率上行、金融和能源板块领涨(上述都与2016年选前的走势相吻合)、比特币冲高,以及特朗普媒体和科技集团的(DJT)的股价飙升。尽管上述交易逻辑上周开始出现逆转,但总的来看天平还是略微向特朗普倾斜的。

不过无论谁当选总统或掌控国会,美国社会的撕裂以及巨额财政赤字都是长期隐患。

下图从经济、外交、移民、堕胎、气候等五个方面罗列了两位候选人的政策主张。但有多少政策能顺利落地,又有多少是空头支票就不得而知了。若形成分裂国会,会使任何重大立法都难以通过,政策落地难度将大幅增加。

大选结果将如何影响金融市场?

特朗普胜选或意味着贸易战升级并鼓励制造业回流,这可能利好美元(利空人民币、欧元、墨西哥比索等)、金融能源制造业等行业。另外,市场普遍担心特朗普主张的高关税和国内减税政策会刺激通胀回升,迫使美联储放缓降息节奏并使政府进一步扩大赤字规模,这或能更大幅度提振美债收益率。同时我们也不能忘了比特币、DJT、特斯拉等特朗普概念资产。

哈里斯胜选或利好科技股、新能源、建筑、医疗保健、公共事业、军工等行业。从两个候选人竞选捐款来源来看,站在哈里斯身后的几乎全是大型科技公司。对于企业来说,不可否认需要面对税率上升的潜在挑战,不过这将是一个较长的立法过程,市场有足够的时间进行评估和消化,立法也可能受到共和党的制衡。

除了总统宝座,谁能掌控国会同样引人关注。目前共和党有较大概率拿下参议院多数席位。Polymarket预测有36%的概率共和党能同时拿下总统宝座和参众两院,从而掀起“红色浪潮”。但一家独大对金融市场来说并不是好消息,有相互制衡才能降低不确定性。

总体来看,不同政党候选人理论上会对特定行业板块带来不同程度的影响,但美股的长期走势并不受选举和政治生态影响(如特朗普和拜登任内标普500的累计涨幅十分接近,传统能源板块在特朗普任内表现最差,反而在拜登任内表现较好),更多是取决于经济周期、企业盈利、以及“运气”,即任内是否发生黑天鹅事件。同样的情况还有黄金,在2000年以来的四位总统任期内,黄金无一例外全部大幅上涨。相对来说,选举对美债和货币市场的影响可能更为直观。

在大选前后的短时间内,各资产大类的市场波动都可能大幅升高,例如当前美债市场的波动率升至去年年底以来的最高水平。由于“特朗普交易”已经运行了一段时间了,若其最终获胜,市场逻辑(强美元、高通胀预期、金融能源板块)在大选后或能延续一段时间。但若哈里斯胜选,上述交易逻辑恐怕会产生巨大反转。

中长期来看,大选对金融市场的影响将逐渐消退,并回归到政策执行力度和经济基本面。

大选结果“难产”该怎么办?

在2020年之前的大选中,除了2000年佛罗里达重新计票导致结果延迟数周公布外,其他的大选结果基本都在第二天凌晨前出炉。因此正常情况下,本次大选结果大约会在北京时间11月6日中午左右出炉。

2020年之所以也是特例,是因为疫情的关系导致邮寄选票暴增,占了所有选票的43%创历史新高。由于许多州的法律规定必须在投票日当天才能开始计票,而且缺少处理如此多邮寄选票的经验,导致11月3日的选举直到11月7日才公布结果。

不过本次选举之前,大部分的州已经修改法律允许在选举日之前处理邮寄选票,再加之邮寄选票的减少,因此整体计票进程有望加快。在七个关键摇摆州中,目前只有宾夕法尼亚和威斯康星尚未允许在投票日之前处理选票。若选举结果非常接近,这两个州自然需要更多时间来完成计票。

除了结果延迟公布之外,更极端的情况还包括类似2000年佛州重新计票引发的法律诉讼和上一次选举后的“国会山”事件。对于拜登/哈里斯和特朗普来说,都有着选举失败后被对手“清算”的风险,因此一定不会轻易承认败选。

若避险情绪蔓延,黄金、日元、VIX指数等是投资者的避险选择,而美股可能会经历短期的动荡。